[罗戈导读]唯品会发布2023Q1财报,本季度营业收入275.4亿元/+9.1%,GMV为485亿元/+13.8%,Non-GAAP归母净利润为20.7亿元/+45.8%,Non-GAAP归母净利率为7.5%/+1.9pct。

[罗戈导读]唯品会发布2023Q1财报,本季度营业收入275.4亿元/+9.1%,GMV为485亿元/+13.8%,Non-GAAP归母净利润为20.7亿元/+45.8%,Non-GAAP归母净利率为7.5%/+1.9pct。

唯品会发布2023Q1财报,本季度营业收入275.4亿元/+9.1%,GMV为485亿元/+13.8%,Non-GAAP归母净利润为20.7亿元/+45.8%,Non-GAAP归母净利率为7.5%/+1.9pct。一季度公司收入及盈利超预期,穿戴类强势恢复及用户增长驱动下增长趋势有望持续,长期看公司凭借正品特卖心智+供应链优势,平台价值将长期稳固,维持“强烈推荐”评级。

穿戴类强势复苏驱动营收及利润超预期。23Q1公司营业收入为275.4亿元/+9.1%,GMV为485亿元/+13.8%,增长超预期,主要源于一季度疫情后居民社交活动增加促进服装品类消费需求增长,平台穿戴类收入明显恢复。利润端,公司持续优化供给端成本以及精细化运营降低费率,Q1盈利超预期,实现Non-GAAP归母净利润为20.7亿元/+45.8%,Non-GAAP归母净利率为7.5%/+1.9pct。随着宏观环境进一步复苏、消费者信心不断恢复,4、5月平台服装美妆品类恢复趋势仍然持续,叠加用户端稳步提升趋势,预计Q2及全年收入及盈利将维持稳健增长。

活跃用户恢复同比正增长,加大用户端投入有望维持稳健增长。23Q1公司活跃用户为4347万人,同比增长3.8%,恢复正增长,同时用户粘性持续提升,SUPERVIP会员数量约630万人,同比增速超10%。公司不断加大用户端投入,增强社交媒体营销投放提升品牌势能、技术赋能提高精准获客能力,同时货品端提高品类丰富度,从而带动购物频次稳健增长,23Q1活跃用户下单频次为4.21,同比+6.8%,单量同比+10.8%。预计在获客及促活举措的持续推进下,平台用户规模及质量将维持健康增长趋势。

毛利率同比提升,营销支出增长可控。23Q1公司毛利为59.05亿元,同比增长17.9%,毛利率为21.44%,同比提升1.6pct,公司持续优化品牌商品供给结构,精细化管理SKU、有效管控货品毛利,驱动毛利水平稳步提升。费用端,23Q1期间费用率为14.7%,其中营销费用率为3.04%,同比提升0.3pct,用户增长策略下预计公司将基于可控成本加大营销投放力度,营销支出或将小幅增长;履约/管理/研发费用率分别为6.5%/3.8%/1.4%,同比下降0.2/0.4/0.1pct,预计随着运营管理效率的持续提升以及收入规模的扩大,各项费用率仍具优化空间,利润水平将保持稳定。

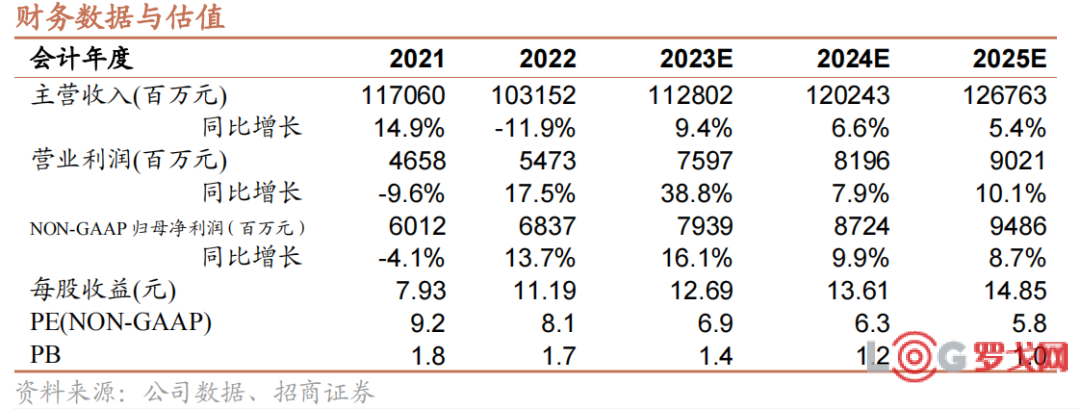

投资建议:Q1收入及盈利增长超预期,预计Q2在穿戴类强势恢复及用户增长驱动下增长趋势有望持续,长期看公司凭借正品特卖心智+供应链优势,平台价值将长期稳固,预计2023-2025年收入为1128/1202/1268亿元, Non-GAAP归母净利润为79.4/87.2/94.9亿元,给予2023年Non-GAAP归母净利润10倍PE,对应目标价20.44美元,维持“强烈推荐”评级。

风险提示:宏观经济风险;行业竞争加剧;用户增长不及预期。

3.62亿!申通收购菜鸟旗下丹鸟物流,背后藏着哪些商业大棋?

2191 阅读

物流降本再现新招,国家队用AI重构多式联运

1628 阅读

16家上榜世界500强的物流供应链企业

1205 阅读如何评估供应链战略?使用这3个标准,让你的战略更全面

1142 阅读淘宝闪购连续两个周末日订单超9000万

1133 阅读快递股大涨,申通涨停

1071 阅读京东快递西藏智能化布局再落一子

1087 阅读京东宣布未来三年引入1000个海外新品牌

1096 阅读物流公司开始衰败的3个迹象

1068 阅读中国公路物流运价周指数报告(2025.7.25)

1056 阅读